内控违规事项频发,信息披露闹乌龙,西安银行业绩增长乏力困境如何化解?

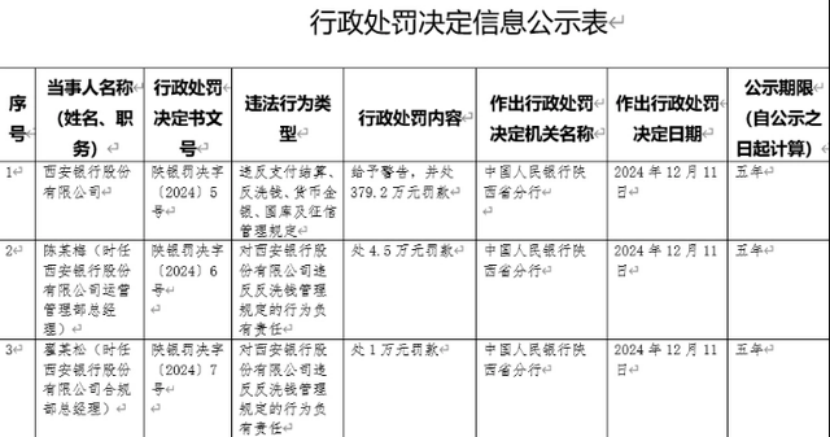

近日,中国人民银行陕西省分行行政处罚决定信息公示表显示,西安银行股份有限公司因违反支付结算、反洗钱、货币金银、国库及征信管理规定,被罚款379.2万元,3名相关责任人被罚。这不是西安银行以及分公司子公司今年以来收到的第一次罚单。此前的11月13日,西安银行渭南分行因“集团客户统一授信执行不到位”被罚款25万元。

除了被监管部门处罚外,西安银行近日也因为信披乌龙事件而成为市场舆论的焦点。西安银行日前表示,对公司第三季报进行了更正,将2024年前9个月合并口径下支付给职工以及为职工支付的现金数额进行大幅调整,由原先的5.56亿元调整至8.29亿元。这不是西安银行第一次信息披露出现问题。今年9月30日,西安银行同样因为信息披露问题,公司及3位高管被出具警示函。

内控屡屡违规的背后,西安银行业绩面临挑战。前三季度,该行虽实现营收净利的小幅增长,但主要靠投资收益和公允价值变动贡献,且该行营业利润和利润总额实际上分别同比减少了约7.3%和7.4%。资产质量面临较大压力,不良率不降反升,大量信贷资源向股东关联方集中。

针对信息披露、业绩以及资产质量等问题,发现网向西安银行发送采访调研函,截至发稿前,西安银行未就相关问题给予合理解释。

信披违规后再收百万级别的罚单

因反洗钱等被罚379万,近期祸不单行。近日,中国人民银行陕西分行披露信息显示,西安银行因违反支付结算、反洗钱、货币金银、国库及征信管理规定,被给予警告,并处以379.2万元罚款。

(行政处罚决定公告截图:央行官网)

相关责任人陈某梅(时任西安银行股份有限公司运营管理部总经理)、翟某松(时任西安银行股份有限公司合规部总经理)、秦某(时任西安银行股份有限公司反洗钱中心总经理),都因对西安银行违反反洗钱管理规定的行为负有责任,分别被予以行政处罚4.5万元罚款、1万元罚款和4.5万元罚款。

下半年以来,西安银行合规经营风险问题明显增加。12月10日,国家金融监督管理总局陕西监管局发布的行政处罚信息公开表显示,西安银行健康路支行时任行长秦江因“信贷业务违规”和“员工行为管理不到位”,被处以终身禁止从事银行业工作的处罚。11月13日,西安银行渭南分行因“集团客户统一授信执行不到位”被罚款25万元。

除了被监管部门处罚外,西安银行近日也因为信披乌龙事件而成为市场舆论的焦点。

西安银行披露的2024年三季报显示,截至2024年9月30日末,西安银行“支付给职工以及为职工支付的现金”为5.56亿元。而中报显示,截至2024年6月30日末,西安银行“支付给职工以及为职工支付的现金”为5.87亿元。三季度财报与中报相比,支付给职工以及为职工支付的现金少了3000多万元,意味着员工不仅没拿到薪资,还倒贴了西安银行3000多万。

针对三季报中的数据误差,西安银行日前公告称,对公司三季报进行了更正,将2024年前9个月合并口径下支付给职工以及为职工支付的现金数额进行大幅调整,由原先的5.56亿元调整至8.29亿元。并在公告中直言是将“公司现金流量表中‘经营活动现金流出’项目的子目‘支付给职工以及为职工支付的现金’部分金额误列示至‘支付其他与经营活动有关的现金’子目中”。

那么,作为严谨、专业的银行金融机构,为何会出现误列会计科目的情况?实际上,这不是西安银行第一次信息披露出现问题。今年9月30日,西安银行曾公告称,收到了陕西监管局下发的警示函。原因是西安银行2020年至2022年资产负债表中“金融投资”科目下部分金融资产分类不准确。2023年年报披露已经进行了整改。西安银行2020年至2022年的相关行为违反了《上市公司信息披露管理办法》第三条第一款的规定,陕西监管局对西安银行,时任董事长郭军、行长梁邦海等给予警示。

屡屡出现内控问题的西安银行,高管任职也出现一些匪夷所思的情况。根据公开信息,2023年9月,西安银行原董事长郭军因年龄到退休原因,辞去了董事长职务。随后身为行长的梁邦海被任命为新任董事长,同时在新行长产生前,代理行长职务。2024年4月,任职西安银行7年之久的董秘石小云因工作调整原因,辞去了董秘一职,董秘一职也暂由梁邦海兼任。

截至目前,梁邦海既是董事长,又代任行长,同时兼任董秘,一人身兼数职,这种“一肩多挑”的现象在上市银行中较为罕见。

公允价值拉动业绩增长难维持 资产质量承压

进入2024年,西安银行的业绩增长依然面临挑战。前三季度,该行实现营业收入55.29亿元,同比增长9.69%;净利润19.27亿元,同比增长1.14%。然而,从收入构成来看,西安银行前三季度利息净收入同比下降3.02%至38.56亿元,占总营收的比重有所下降。该行营业利润和利润总额实际上分别同比减少了约7.3%和7.4%。值得注意的是,公允价值变动收益同比大幅增长1173.03%至5.11亿元,成为拉动西安银行业绩增长的主要动力。这种增长模式显然并不可持续,也进一步凸显了西安银行在主营业务上的增长乏力。

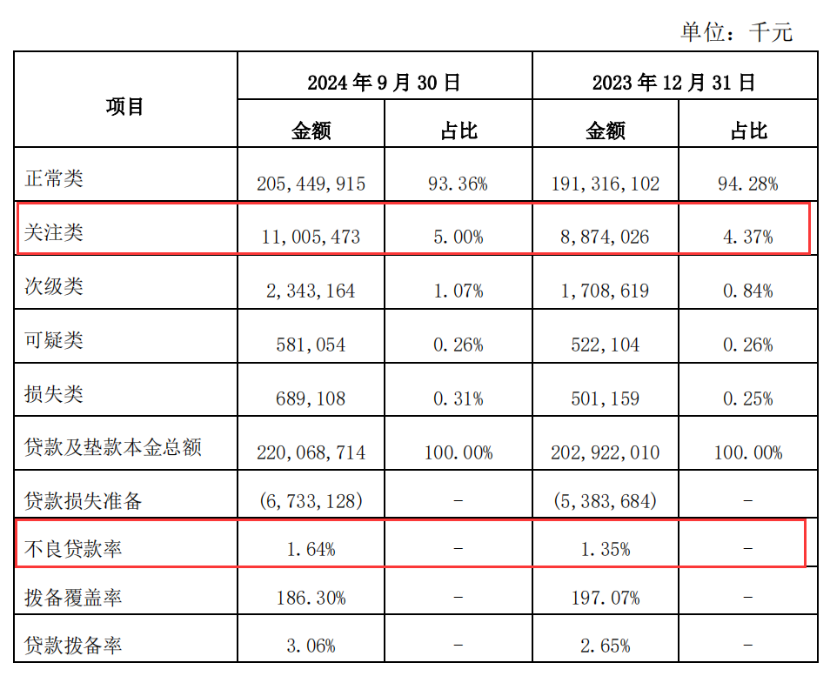

除了业绩增长压力外,西安银行的信贷资产质量也面临较大压力。截至2024年9月末,截至2024年9月末,不良贷款余额为36.13亿元,较去年末的27.32亿元增加8.81亿元,增幅为32.27%;不良贷款率为1.64%,较去年末的1.35%增加0.29个百分点。拨备覆盖率为186.30%,较上年末下降10.77个百分点。这些数据显示出该行在风险管理方面存在的问题,也为其未来的稳健发展埋下了隐患。

不良率上升的同时,该行关注类贷款规模出现大幅上升,截至今年9月末,西安银行关注类贷款余额为110.05亿元,较去年末的88.74亿元增加21.31亿元,增幅为24.02%。

此外,数据显示,截至2024年6月末,逾期贷款余额108.07亿元,较上年末增加61.69亿元,增幅高达133%;重组贷款82.5亿元,较上年末增加41.31亿元,增幅超过100%。逾期贷款和重组贷款占总贷款的比例分别达到5.03%和3.84%,两者合计占比近9%。

从贷款集中度来看,西安银行贷款集中度较高。根据2024年中期报告,截至6月末西安银行前十大贷款客户合计贷款余额241.45亿元,占贷款总额的11.24%,占资本净额的比例高达64.62%,远超50%的业内红线。其中最大单一客户贷款占资本净额的比例为7.41%,同比增长21%。

据悉,西安银行的多家股东将持有的股权进行了质押,给银行股权稳定性蒙上了一层阴影。据西安银行9月20日发行的2024年金融债券(第一期)募集说明书显示,截至2023年末,在前十大股东中,大唐西市文化产业投资集团有限公司持有6.35亿股,占总股本的14.27%,其中质押股数占其持股总数的100%。与此同时,西安金融控股有限公司持有1.14亿股,占总股本的2.56%,其中质押5000万股,占其持股总数的44.01%;西安曲江文化产业风险投资有限公司持有超1亿股,占总股本的2.26%,其中质押5000万股,占其持股总数的49.69%。

(记者 罗雪峰 财经研究员 周子章)